Analisis Fundamental: Apa itu Interest Coverage Ratio?

Kalau anda lagi belajar laporan keuangan (analisis fundamental), pernahkah anda mendengar istilah interest coverage ratio? Apa kegunaannya? Mari kita bahas.

Interest coverage ratio (ICR) adalah rasio yang menunjukkan perbandingan utang dan profitabilitas yang digunakan dalam menentukan kemampuan perusahaan dalam membayar beban bunga pinjaman.

Jadi interest coverage ratio dalam bahasa Indonesia adalah rasio cakupan bunga alias perbandingan rasio utang (beban bunga) dan profitabilitas. Singkatnya, ICR melihat seberapa besar efek bunga terhadap laba.

Rumusnya adalah sebagai berikut:

|

| Rumus interest coverage ratio |

Laba sebelum pajak dan bunga bisa anda lihat di laporan laba rugi, biasanya disebut Earning Before Interest and Tax (EBIT).

ICR ini agak mirip dengan rasio likuiditas seperti current ratio) dan solvabilitas. Tapi bedanya ICR lebih melihat kemampuan perusahaan dalam membayar beban bunga-nya (dari pinjaman bank). Kalau likuiditas, melihat kemampuan perusahaan membayar kewajiban lancar secara keseluruhan.

[Pelajari juga cara-cara lengkap menganalisa laporan keuangan saham, dan tips-tips memilih saham yang bagus secara fundamental disini: Ebook Investasi Saham PDF.]

CARA MEMBACA INTEREST COVERAGE RATIO

ICR digunakan untuk melihat seberapa kemampuan perusahaan membayar beban bunga pinjaman dengan profit (EBIT) yang dimiliki.

ICR dapat menggambarkan seberapa besar margin of safety alias batas aman perusahaan kemampuan perusahaan dalam membayar beban bunga dari utang2nya.

Logikanya, jika semakin rendah ICR maka dapat dikatakan perusahaan memiliki pembayaran utang yang besar yang bisa berdampak buruk pada operasinya.

ICR rendah juga bisa mengindikasikan perusahaan tidak bisa menghasilkan profitabilitas yang besar untuk menutup atau membayar beban bunga-nya. Tentu hal ini akan berdampak pada kesehatan perusahaan di masa mendatang.

Jika perusahaan memiliki EBIT < beban bunga (ICR < 1) = perusahaan mengalami kerugian, karena perusahaan harus menanggung beban bunga yang lebih besar. Apalagi kalau perusahaan mengalami rugi (EBIT negatif), ini artinya kesehatan keuangan perusahaan sangatlah diragukan.

Demikian juga kalau ICR dibawah 2 (ICR < 2), maka ini artinya laba perusahaan sebagian besar (diatas 50%) harus digunakan untuk membayar beban keuangan.

Jika perusahaan punya EBIT sebesar 900 miliar namun beban bunganya adalah 500 miliar, maka artinya ICRnya adalah 1,8 kali, artinya lebih dari 50% EBIT digunakan untuk membayar beban bunga.

Dengan kata lain, keuntungan yang dihasilkan perusahaan justru lebih banyak masuk untuk membayar kreditur, daripada memuaskan kepentingan pemegang saham dan untuk ekspansi usaha. Sudah paham sampai disini?

Jadi ICR yang bagus adalah ICR diatas tiga (ICR > 3). Intinya, semakin besar ICR, maka semakin baik kemampuan perusahaan membayar beban bunga dengan earning yang dimilikinya.

CONTOH CARA MENGHITUNG INTEREST COVERAGE RATIO

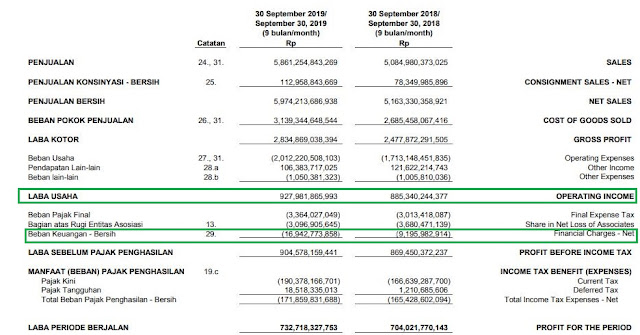

Sekarang kita masuk ke cara menghitung ICR. Perhatikan laporan keuangan PT Ace Hardware Tbk (ACES) berikut:

|

| Cara menghitung interest coverage ratio |

Untuk mencari ICR, anda cukup melihat pada laporan keuangan laba rugi-nya. Anda perlu mencari EBIT yaitu laba usaha dan beban bunga, yaitu beban keuangan. Letak detailnya bisa anda lihat pada angka dan akun2 yang saya kasih tanda persegi hijau.

Jadi, didapatkanlah perhitungan ICR ACES selama dua tahun.. Hasilnya sebagai berikut:

ICR ACES pada tahun 2018 adalah sebesar 96 kali, tahun 2019 sebesar 55 kali. Artinya, earning ACES adalah sebesar 96 kali dari beban bunganya di tahun 2018, dan ACES memiliki earning sebesar 55 kali dari beban bunganya di tahun 2019.

Ibaratnya, anda memiliki laba sebesar Rp55 juta. Tetapi anda hanya perlu membayar Rp1 juta untuk beban bunga, dan Rp54 juta lainnya bisa digunakan untuk ekspansi, membayar dividen dan lain2.

Berdasarkan nilai rasio diatas, dapat disimpulkan bahwa interest coverage ACES sangatlah baik, karena ACES bisa menghasilkan laba berkali-kali lipat lebih besar dibandingkan (kewajiban) beban bunganya.

Sehingga, ACES tidak ada masalah dari segi pembayaran beban bunga. Walaupun nilai rasionya turun di tahun 2019, namun ICR ACES boleh dikatakan sebagai angka yang aman, karena nilai berada jauh diatas 2 kali.

Itulah pengertian interest coverage ratio dan cara membacanya. Untuk analisa, rasio ini penting, karena terkadang anda akan menemukan perusahaan2 yang punya beban bunga tinggi. Misalnya seperti emiten PT Bakrie Telecom Tbk (BTEL) berikut ini:

Anda bisa perhatikan perusahaan BTEL mengalami rugi bersih. Di satu sisi, BTEL juga harus menanggung beban bunga yang besar (Rp605.744), di mana beban keuangan ini merupakan beban yang paling besar di laporan keuangan laba rugi BTEL.

Jadi, sudah jelas bahwa perusahaan yang punya interest coverage ratio yang kecil atau buruk, hendaknya anda hindari sahamnya terutama untuk investasi.